世界恐慌

アメリカでは、大恐慌時に生まれた第二次世界大戦後のベビーブーマー世代の親世代の人々は、非常にリスクを回避するという調査結果が出ており、その傾向は景気が良くなっても変わらず一生続いたとされている[1]。

世界恐慌(せかいきょうこう)とは、世界的規模で起きる経済恐慌(英語: world economic crisis/panic)である[2]。ある国の恐慌が次々と他国へと波及し、世界的規模で広がる事象を世界恐慌という[3]。

世界初の例は、クリミア戦争が終結した時に穀物価格が急落したことにより1857年に起こった1857年恐慌[4][5][6]である。

戦間期に重要な位置を占めるものとして、通史的には1929年に始まった世界大恐慌をさす。大恐慌[7]とも。この記事は通史でいう世界恐慌を述べている。

世界農業恐慌

第一次世界大戦後1920年代のアメリカは、大戦への輸出によって発展した重工業の投資、帰還兵による消費の拡張、モータリゼーションのスタートによる自動車工業の躍進、ヨーロッパの疲弊に伴う対外競争力の相対的上昇、同地域への輸出の増加などによって「永遠の繁栄」と呼ばれる経済的好況を手に入れた。合衆国では鉄道や石炭産業部門でも過当競争が起こり、自然独占が進もうとしていた。もっとも原油生産量にかぎっては、恐慌の前後ともにメキシコを除いた全世界でおおむね単調増加したし、こと1921-29年にわたるベネズエラの増産はロシアとペルシャを終盤で追い抜くものであった(シュルンベルジェを参照)[8]。

そんな時代の入り口では土地の需要が逼迫した。合衆国では農地モーゲージ負債が増加して農業恐慌が深刻化した[注釈 1]。1864年国法銀行法(National Bank Act 1864)は不動産抵当貸付を禁じていたが、連邦準備法(Federal Reserve Act)が条件付で認めた。5年を超えない期間で、改良されかつ抵当に入っていない農地を抵当にその担保評価額の半分を融資の上限とし、貸し手においては貸付総額が資本金および剰余金の1/4あるいは定期預金の1/3を超えないとするものであった。1913年6月から1923年6月の間に国法銀行の不動産抵当貸付は7700万ドルから4億6300万ドルに増加した。州法銀行の場合は元々16.2億ドルであったのが18.18億ドルに増えた。恐慌時、農地モーゲージ負債の約60%が北東中央部と北西中央部に集中した。1916年から1920年にかけて農地評価額がモーゲージ負債と共に上昇した。典型的な場合において、小作農は自作農に頭金を払い土地を購入、生命保険会社から農地評価額の半分を借りて、さらに商業銀行からも第二順位モーゲージとして借り入れ、自作農に残額を支払った。この第二順位モーゲージを組むときに小作農は農地評価額を越える負債を抱えることもあった。返済が進んでも毎期の利払額が減らなかったので、融資は5-6回も更新された。ここで農産物価格が低下した結果を示すと、1920年から1924年に農地モーゲージ貸付の債務不履行は29%に達した。競売が農地評価額を下落させた。売れないときは金利と租税支払を肩代わりした。そんな商業銀行が農地モーゲージから都市モーゲージへ撤退してゆき、連邦土地銀行(Federal Land Banks)と株式土地銀行(Joint Stock Land Banks)が30年以上の期間設定で農地モーゲージを担うようになった。これらの登場により生保が持ち直し、マクファーデン法(McFadden Act)が不動産抵当貸付総額につき定期預金の1/2へ規制緩和するまで、融資額を伸ばしつづけた。都市モーゲージなら大丈夫かと、相互銀行・商業銀行・生保・貯蓄貸付組合すべてが、1929年の証券市場暴落まで貸付残高を伸ばした。その経過において、生保が商業銀行から収益性不動産抵当貸付のシェアを奪っていった。次節の投信も手伝って、向こう見ずな設備投資が物とサービスの供給過剰をもたらした。都市モーゲージ貸付も債務不履行が増大した。1922-3年から1927-9年の間に抵当流れ率は5.2%から16.2%へ増加した。金融機関別では生保が特に割合が高かった。全体的には、都市モーゲージにおいても利払額が減らない貸付が抵当流れとなりやすかった。[9]

投資信託による大衆化

アメリカの株式市場は1924年中頃から投機を中心とした資金の流入によって長期上昇トレンドに入った。投資家は個人であっても株式等を担保とする信用取引により、容易に金銭を借金すことができた。株式分割だけでなく投資信託の普及も大衆の市場参加を加速させていた。投信会社等は持株会社を同一のグループに複数設けてレバレッジをかけるようなこともしていた。

イーヴァル・クルーガーやサミュエル・インサルの金融帝国がジャズ・エイジを演出していた。公共事業全体が投信の津波にさらわれたのである。1928年には生命保険会社も優先株への投資を認められた。翌年にかけての投信会社増加率がピークに達した[10]。これが主な要因となり、ダウ平均株価は1924-29年の5年間で5倍に高騰した(最終年下半期込み)。

生命保険会社については前節モーゲージの保有主体として言及したが、述べたように優先株投資も可能となると、その金融活動は投資信託に限りなく近づいた。その原動力を知る手がかりは20世紀初頭からの動態にある。いわゆる三大生保が1906年のアームストロング法によりポートフォリオの強制解体に処されてJPモルガンやクーン・ローブの軍門に下った。このプロセスを全て書くことはできないが、次の事件は注目に値する。1915年にデュポンが439万ドルの資金でJPモルガンに参加し、エクイタブル生命(The Equitable Life Assurance Society, 現アクサ)の経営に協力する意思表明を行い、1918年に相互組織への変更体制が整い、1925年には少数株の買い取りが完了して、エクイタブル生命は完全な相互会社となった[11]。三大生保の再編成が進む間にメットライフとプルデンシャル・ファイナンシャルが、デビットカードのもとになるデビットシステムを売りに台頭した[12][注釈 2]。この振興二社は団体保険の八割強を占めるほど成長して、1928年に他8社を抱きこんだ保険料カルテルを実現した[13]。同年に優先株投資の解禁された背景には、彼らの牽引する生保業界から当局に対する圧力があったのである[14]。

経済史ではJPモルガンが有名すぎるために投信・生保の保有銘柄は電気事業関連が注目されがちである。しかしヴァイマル共和政の賠償支払を促すために化学工業を国際的に振興する仕組みができていたことも忘れてはいけない。クローズド・エンド型の投信会社にはデュポンのクリスティアナ・セキュリティーズ(Christiana Securities)、ベルギー系のソルベー・アメリカン・インベストメント、そしてIG・ファルベンインドゥストリーのアメリカンIGケミカルといった、欧州と関係の深いものが存在した[10]。クローズド・エンドの投信会社でレバレッジをかけているタイプは、1927年から保有銘柄を減らしてきていた[10]。

1927年、ジュネーブで行われた世界経済会議では[15]、恐慌に備えて商業・工業・農業に関する多くの決議が審議・採択された。商業では関税引き下げ、工業ではコストダウン目的の産業国有化、独占禁止と生産調整の国際協定、農業では方法の改良と資金の貸付について議論された。しかし、決議そのものは各国議会から無視されてしまっていた。1927年、合衆国での新外国普通株発行額はおよそ183億ドルであったが、翌年688億ドルに跳ねあがった[16]。

前段に見るよう、投信や国際会議の事情通は一般大衆より対応が早かったようである。世界恐慌の兆しがフロリダにあった。そこは1920年代半ばから、空前の勢いで不動産への投機が流行し、泡のように土地の価格が上昇していた。1926年9月18日ハリケーンが襲い(1926 Miami hurricane)、翌月に第二弾が到来した(1926 Havana–Bermuda hurricane)。

それらは土地バブルをつつき割って、1927年に主な不動産会社を倒産させた。1928年フロリダで31件の銀行が倒産した。1929年には57件にも達した。市は公債だけで不動産事業を遂行しようとしていたが、財政的な裏づけというのが実は、ゴールドマン・サックスがつくったような投信ピラミッドに公共事業を連結させるという手法であった。目論見は自然災害で吹き飛んだ[17]。

1928年、ブラジルでコーヒーの過剰生産による恐慌が起こった。南アメリカ投資のあった分は、1893年恐慌に類似する。

1929年10月

1929年6月からヤング案成立に向けてハーグで国際会議がスタートした。

1929年7月30日の報道によると、ニコライ2世の親族らが、保有する財産600万ドルを返還させるためにアメリカ中の銀行を訴える構えだという。他にもロシア貴族について何人もの遺族たちが、総額で1億ドルほどを保有し、返還を請求しているという見出しであった。記事によると請求されている資産のうち、およそ500万ドルがギャランティ・トラスト・カンパニーに、また100万ドルがナショナル・シティー銀行に、ロシア革命のときから不法に預けられているものである。[18]

1929年8月9日、連邦準備制度は公定歩合を6%に引き上げた。同年9月3日にはダウ平均株価381ドル17セントという最高価格を記録した。市場はこの時から調整局面を迎え、続く1ヶ月間で17%下落したのち、次の1週間で下落分の半分強ほど持ち直し、その直後にまた上昇分が下落するという神経質な動きを見せた。それでも投機熱は収まらず、のちにジョセフ・P・ケネディは、ウォール街の有名な靴磨きの少年が、投資を薦めた事から不況に入る日は近いと予測し、暴落前に株式投資から手を引いたと述べた[注釈 3]。

1929年9月26日、イングランド銀行が金利を引き上げ、アメリカの資金がイギリスへ流れた。

そのような状況の下1929年10月24日(木曜日)10時25分、ゼネラルモーターズの株価が80セント下落した。下落直後の寄り付きは平穏だったが、間もなく売りが膨らみ株式市場は11時頃までに売り一色となり、株価は大暴落した。この日だけで1289万4650株が売りに出た。ウォール街周囲は不穏な空気につつまれ、400名の警官隊が出動して警戒にあたらなければならなかった。

シカゴとバッファローの市場は閉鎖され、投機業者で自殺した者はこの日だけで11人に及んだ。この日は木曜日だったため、後にこの日は「暗黒の木曜日(英語: Black Thursday)」と呼ばれた。翌25日(金曜日)の13時、ウォール街の大手株仲買人と銀行家たちが協議し、買い支えを行うことで合意した。このニュースでその日の相場は平静を取り戻したが、効果は一時的なものだった。

週末に全米の新聞が暴落を大々的に報じたこともあり、28日には921万2800株の出来高でダウ平均が一日で13%下がるという暴落が起こり、更に10月29日、24日以上の大暴落が発生した。この日は取引開始直後から急落を起こした。最初の30分間で325万9800株が売られ、午後の取引開始早々には市場を閉鎖する事態となった。当日の出来高は1638万3700株に達し[注釈 4]、株価は平均43ポイント[注釈 5]下がり、9月の約半分になった。一日で時価総額140億ドルが消し飛び、週間では300億ドルが失われた計算になった[注釈 6]。

10月29日(火曜日)は後に「悲劇の火曜日(英語: Tragedy Tuesday)」と呼ばれた。投資家はパニックに陥り、株の損失を埋めるため様々な地域・分野から資金を引き上げ始めた。1928年アメリカ市場の投信株の取引高は1万株しかなかったが、翌年に11万株を超えた[10]。そして、アメリカ合衆国の経済への依存を深めていた脆弱な各国経済も、連鎖的に破綻することになる。

過剰生産による、アメリカ工業セクターの設備投資縮小に始まった不況に金融恐慌が拍車をかけ、強烈な景気後退が引き起こされた。産業革命以後、工業国では10年に1度のペースで恐慌が発生していた。しかし1930年代における世界恐慌は規模と影響範囲が絶大で、自律的な回復の目処が立たないほど困難であった。

証券パニックから世界恐慌へ

1930年9月、国際連盟の金委員会による報告書が公表された。

1930年10月、ブラジルでカフェ・コン・レイテに対する暴動とクーデターが起こり、ヴァルガス時代が到来した。

1930年12月、フランス植民地金融社Société financière française et coloniale (SFFC) が倒産の危機に瀕した。政府、インドシナ銀行、ラザール・フレール、それにベルギー総合会社が育てたユニオン・パリジェンヌ[注釈 7]、そしてオリエンタル・バンクをセイロンで苦しめた200家族のウォルムズ銀行が救済融資に動いた[19][注釈 8]。 フランス植民地金融社は1920年にオクタヴ・オンベルグ(1876-1941)[注釈 9]とラザール・フレールがつくった[20]。 これの子会社には太平洋戦争勃発2週間ほど前、デュポン、BPERE で2016年を騒がせているエドモン・ロチルド、そしてヴァレリー・ジスカール・デスタンの父親エドモンが参加した。1949年末にフランス植民地金融社はSociété financière pour la France et les pays d'Outre-Mer (SOFFO) と名を変えて、アフリカのフラン基軸通貨圏におけるインドシナ銀行系列の基金として活動した[19][注釈 10]。

1931年1月、ボリビアがデフォルトした。そして他の南米諸国も次々と債務不履行に陥った。

同年5月11日、オーストリアの大銀行クレジットアンシュタルト[22]が破綻した。この銀行は1855年にロスチャイルド男爵により設立された。クレジットアンシュタルトは株価暴落に伴う信用収縮の中で突然閉鎖したという。東欧諸国の輸出が激減し経常収支が赤字となり、旧オーストリア帝国領への融資が焦げ付いたこと、加えて政府による救済措置が適切に行われなかったことが破綻の原因となった。3月の独墺関税同盟の暴露に対するフランスの経済制裁により、オーストリア経済は弱体化していた。

クレジットアンシュタルトの破綻を契機として、5月にドイツ第2位の大銀行・ダナート銀行(「ダルムシュテッター・ウント・ナティオナール」)が倒産し、7月13日にダナート銀行が閉鎖すると、大統領令でドイツの全銀行が8月5日まで閉鎖された。ドイツでは金融危機が起こり、結果多くの企業が倒産し、影響はドイツ国内にとどまらず東欧諸国、世界に及んだ。金本位制の元で、経済危機はそのまま経済の根幹を受け持つ正貨(金)の流出につながる。7月のドイツからの流出は10億マルク、イギリスからの流出は3000万ポンドだった。さらに数千万ポンドを失ったイングランド銀行は1931年9月11日金本位制を停止し、第一次世界大戦後の復興でやっと金本位制に復帰したばかりの各国に衝撃を与えた。イギリスは自国産業保護のため輸入関税を引き上げ、チープマネー政策を採用した。ポンド相場は$4.86から$3.49に引き下げられた。ブロック経済政策は世界中に波及し、第二次世界大戦の素地を作った[注釈 11]。

一般的には米国の株価暴落がそのまま世界恐慌につながったとされている。しかし、ベン・バーナンキをはじめとする経済学者は異なる見解を示している[23]。以下枠内が内容であり、その事実認識は国際連盟からの報告に依拠している。

1929年のウォール街の暴落は米国経済に大きな打撃を与えた。しかし当時は株式市場の役割が小さかったために被害の多くはアメリカ国内にとどまっており、当時の米国経済は循環的不況に耐えてきた実績もあった。不況が世界恐慌に繋がったのは、その後銀行倒産の連続による金融システムの停止に、FRB(アメリカ連邦準備制度理事会)の金融政策の誤りが重なったためであった。(中略)暴落の後、米国には金が流入していたが、FRBはこれを不胎化させ、国内のマネーサプライの増大とは結び付けようとしなかった。これにより米国では金が流入しているにも関わらずマネーサプライが減少し続けた。その為金本位制をとる各国は金の流出を抑えるために金利を引き上げざるを得なかった。こうした国々はマネーサプライを増やすことができずに次々と不況に陥った。特に金本位制を取っていたドイツやオーストリアや東欧諸国は十分な金準備を持たず、また第一次世界大戦とその後のインフレにより金融システムが極めて脆弱な状態であった。その為、米国やフランスへの金流出により金準備が底をついてしまい、金融危機が発生した。

当時の米国大統領、ハーバート・フーヴァーの「株価暴落は経済のしっぽであり、ファンダメンタルズが健全で生産活動がしっかり行われている(ので大丈夫)」という発言は、一定程度真実であったが時遅く救いにはならなかった[注釈 12]。

アメリカの経済政策

古典派経済学とペコラ委員会

共和党のフーヴァー大統領は古典派経済学の信奉者であり、国内経済において自由放任政策や財政均衡政策を採った。その一方で1930年にはスムート・ホーリー法を定めて保護貿易政策を採り、世界各国の恐慌を悪化させた。1931年、クレディタンシュタルトの倒産を受けて6月からフーヴァーモラトリアムを施行した。合衆国内の銀行は9月に305行が、10月に522行が閉鎖した。9月中旬から10月末にかけてヨーロッパへ金が流出したが、連邦準備制度から出ていった金は総額7億5500万ドル相当であった。この年の純輸出5億ドル超を差し引いての結果であった。流出を防ぐために連邦準備制度は公定歩合を10月9日に1.5%から2.5%に、16日には3.5%に引き上げた。

1932年3月にペコラ委員会が発足し、やがてジャック・モルガンのインサイダー取引を暴いた。同年後半から1933年春にかけてが恐慌の底辺であり1933年の名目GDPは1919年から45%減少し、株価は80%以上下落し、工業生産は平均で1/3以上低落[24]、1200万人に達する失業者を生み出し[25]、失業率は25%に達した[26]。閉鎖された銀行は1万行に及び、1933年2月にはとうとう全銀行が業務を停止した[27][25]。家を失い木切れで作った掘っ立て集落は恨みを込めて「フーバー村」と呼ばれ、路上生活者のかぶる新聞は「フーバー毛布」と言われた[28]。景気が底を打って、クローズド・エンド型もとい財閥の投信会社は、電力・ガス事業から資本を引揚げ、その保有銘柄を一般産業に分散し、結果として保有銘柄数を増やした[10]。

住宅所有者貸付公社

連邦準備制度の成立から、中央準備市銀行のバンカーズ・バランスは対預金総額比を下げ続けていたが、横ばいとなる1920年代でも三割を維持した。1920年代に不動産抵当貸付を積極的に行った地方銀行と準備市銀行は、1933年2月取り付けに応じるためニューヨークのコルレス銀行から銀行間預金を大量に引き出した。ニューヨーク市銀行は一般の預金者による預金払い戻しに加えて、銀行間の引き出しも被ったのである。この金融システムに沿って、不動産抵当貸付を焦げつかせた銀行からニューヨークへ倒産が連鎖した。貯蓄貸付組合が保有する資産は流動性が低かったので、組合は商業銀行からのコールマネーで補っていた。1929年後半と1930年代初め、商業銀行は組合への短資供与を断るようになった。むしろ組合から貸しはがそうとした。組合はどんどん倒産した。相互貯蓄銀行は銀行間預金をあてにしなかったので小規模な倒産にとどまった。連邦住宅貸付銀行が設立されても不動産市場の崩壊は止まらなかった。そこで住宅所有者貸付公社(Home Owners' Loan Corporation)が創設された。寛大にも、公社は自社債を焦げついたモーゲージと交換した。もっとも債務者にとっては依然として毎期の利払が減らない方式であった。まさにこのころが非農地不動産抵当流れのピークであった。[9]

各地のスタンプ貨幣

1932年10月、ハワーデン(Hawarden, Iowa)が代用通貨を発行した。これは取引するたび3セントの印紙を貼るスタンプ貨幣であった。モデルとなった本来の自由貨幣は周期的なスタンピングで減価し流通を促進するものであった。しかしハワーデンの代用貨幣は長く保有しても減価しないので消費させる仕組みを欠いていた。それでもアメリカで発行されたスタンプ貨幣は、使うときまで減価しないハワーデン方式を踏襲することが多かった。実施は短期間であったが、無担保貨幣でも信用次第で流通することを証明した。本来の自由貨幣はロングアイランドのフリーポート(Freeport, New York)で失業対策委員会が3種類の通貨単位で5万ドル分を発行した。元来の自由貨幣を導入することはカンザス・アイオワの州議会でも検討され、法律も整備された。[29]

1933年2月18日、アラバマ出身のバンクヘッド上院議員(John H. Bankhead II)は、緊急のとき連邦政府も代用通貨の発行を認める法案を提出した。4日後インディアナ州の下院議員ピーテンヒル(Petenhill)も提出した。これらは実施されることがなかった。自由貨幣で年金基金を再建する計画もあったが(Ham and Eggs Movement)、州議会で否決された。本来の自由貨幣、支払うときだけスタンプが押される貨幣およびその他をふくむ緊急通貨を、アーヴィング・フィッシャーが理論的に支えていた。彼がディーン・アチソンに緊急通貨を後押しするよう打診した。しかしアチソンは地方分権につながることを危惧し、後述のルーズベルト大統領と協議した。1933年3月4日、ルーズベルトは緊急通貨を禁止した。[29]

ニューディール始末

民主党のフランクリン・ルーズヴェルトは、修正資本主義に基づいたニューディール政策を掲げ、1932年の選挙に当選し大統領となった。ルーズベルトは公約通りテネシー川流域開発公社を設立、更に農業調整法や全国産業復興法を制定した。ニューディール政策はその後労使双方の反発があり、規模が縮小されるなどした。それでも記録的なものとなり、フーバー政権の1930会計年度の歳出予算は対GDP比3.4%程度だったが、1934年にルーズベルト政権は10.7%まで引き上げた[30][31]。

農業調整法のトマス附属書は、大統領がマネーサプライを増やそうとするとき連邦準備制度の連邦公開市場委員会に30億ドルまで米国債を買わせることができるようにした。資金は財務省の発行するグリーンバックという政府紙幣であった(greenbacks)。これは金銀比価にルーズな金銀複本位制であった。欧州各国が第一次世界大戦で合衆国に負った債務の一定額を銀貨で弁済する便宜がはかられたのである。

1930年代後半には再び危機的な状況となった。多くの労働組合が賃金の切り上げを要求、実質賃金の切り上げ(ワグナー法)は他の大勢の労働者の解雇につながった。1936年、すでにインフレ傾向にあったことを警戒したFRBは金融引き締めに転じ預金準備率を2倍に引き上げた。米国の債務残高はGDP比40%という前代未聞の水準に達したため、ルーズベルト大統領とヘンリー・モーゲンソー財務長官は財政均衡に舵をきった。1936-38年にはGDP比5.5%の財政赤字を解消した。しかしこの1937年の財政支出大幅削減予算により1938年は不況になり、実質GDPは11%下がり失業率は4%上昇し[32]、「ルーズベルト不況」と呼ばれることになる。アメリカのGDPは1936年に恐慌前の水準に回復したものの37年不況により再び34年の水準まで逆戻りして、1941年まで恐慌前の水準に回復することができなかった[33]。ニューディール期間中財政支出赤字の対GNP比が10%を超えた年は2度である。アメリカ経済の本格的な回復はその後の第二次世界大戦参戦による莫大な軍需景気を待つこととなる。太平洋戦争が起こり、連邦政府はようやく見境のない財政支出を開始し、また国民も戦費国債の購入で積極財政を強力に支援した。1943年には赤字が30%を超えたが失業率は41年の9.1%から44年には1.2%に下がった[34]。しかしダウ平均株価は1954年11月まで1929年の水準に戻らなかった。

アメリカを除いた各国の状況

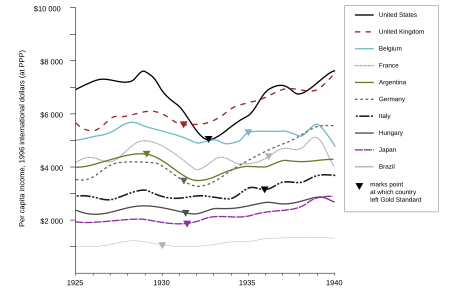

未曾有の恐慌に資本主義先進国は例外なくダメージを受けることになったが、その混乱の状況や回復の過程・速度については各国なりの事情が影響した。植民地を持っている国(イギリス・フランス)やアメリカは金本位制からの離脱や高関税による経済ブロックによる自国通貨と産業の保護に努めたが、必ずしも成功しなかった。ソビエト連邦や日本、ドイツといった全体主義国家の場合、産業統制により資源配分を国家が管理することで恐慌から脱したが、全体主義政党や軍部の台頭が宗主国諸国との軋轢を生んだ。この中で経済政策で対応し、かつ満州を経済圏として持った日本のGDPは1934年に恐慌前の水準に戻った[33]。

恐慌の発生以降も各国での通貨問題を解決するための多くの試みがなされたが恒常的な協調体制が構築されたわけではなく、結局外為相場の国際的調整は第二次世界大戦後のIMF設立を巡る議論の中に送り込まれることとなった[36]。第一次世界大戦後、世界恐慌まで続いていた軍縮と国際平和協調の路線は一気に崩れ、第二次世界大戦への大きな一歩を踏み出すこととなった。

イギリス

世界恐慌のあおりでシティ・オブ・ロンドンの債権は焦げついた。即座に短資が逃げ、イングランド銀行には兌換のため人が殺到した。ここで二つの報告書が提出され、ポンドの安定とシティの権威を揺さぶったのである。報告書の一つをマクミラン報告という。1929年、金融産業委員会(通称マクミラン委員会)が設置された。スコットランド出身の元裁判官であるマクミラン卿(Hugh Macmillan)が座長となり、英国の経済実態を精査して、ジョン・メイナード・ケインズを主筆に報告書を作成した。マクミラン報告は、シティの資本がイギリス国内の産業に振り向けられず海外投資へ傾いていたことを糾弾した。もう一つをメイ報告書という。1931年2月にメイ委員会が設置された。保険業界の重鎮であったジョージ・メイ(George May)が座長となり、財政収支展望と歳出削減案を提示することになったのである。作成されたメイ報告書が「抜本的な」歳出削減案の必要性を唱えた。世界の投資家と内外の世論が報告書に解釈を与えた。ポンドは国内へ投下されないから、この価格を伝統的なデフレ政策で支えても財政赤字を免れないというのである。金本位制の瓦解は時間の問題となり、空前の金流出がおこった。[37]

労働党のマクドナルド内閣は失業保険の削減など緊縮財政を敷くがその政策から労働党を除名され、代わりに保守党と自由党の援助を受けてマクドナルド挙国一致内閣を組閣する。それとほぼ同時期の1931年9月21日、ポンドと金の兌換を停止、いわゆる金本位制の放棄を行った。なおイギリスが金本位制の放棄を行ったのをきっかけに金本位制を放棄する国が続出、1937年6月にフランスが放棄したのを最後に国際的な信用秩序としての金本位制は停止した。

勢力にかなりの蔭りが出ていたイギリスでは広大な植民地を維持していくことができずウェストミンスター憲章により自治領と対等な関係を持ち、新たにイギリス連邦を形成した。イギリスはこれを母体にブロック経済政策を推進していくことになる。ただしインド帝国はブロック経済下でも東アジアと密接な経済関係にあったことが知られる。

イタリア

イタリアは元々第一次世界大戦直後から経済混乱に陥りミラノ株式取引所も不振が続いていたため、逆に世界恐慌の影響はほとんど受けず、多くのイタリア人は株価大暴落の知らせを聞いても、「ああそうか」というだけで今までどおり暮らしていたと言う[38]。

1861年に統一されたばかりのイタリアは第一次世界大戦で領土を獲得できると期待していたが徒労に終わった。イタリアでは共産主義と国粋主義の対立が長引いていたが、ムッソリーニの組閣によりファシスト党の一党独裁が始まって以降、イタリアでは共産主義者の大半は国外に逃亡し、ストライキによる鉄道の遅延は解消された。ファシストは古代ローマの栄光を取り戻すことを目指していたが、現実のイタリアは荒廃しており、国民が豊かになるためのチャンスは他国へ移民することであった。ファシスト政権は公共土木工事と産業統制による中小企業の整理統廃合に注力し、政権は独身者への課税と母親への褒賞により出生率は向上した。

フランス

フランスは第一次大戦の賠償金として1320億金マルク[注釈 13]をドイツに請求し、約200億金マルクに相当する現物給付を受けていた[注釈 14]が、現金での支払いをもとめ1923年1月11日にルール地方を占領していた[39]。フランス政府はドイツからの賠償支払いを前提に大幅な赤字財政をとっており、賠償金の支払いが期待できないことが明らかになり始めた1923年以降、フランは為替相場で下落しインフレが昂進した[40]。1924年6月、ガストン・ドゥメルグが大統領となった。1926年から翌年にかけて景気後退を示すような諸指標がみられたが、1927年春以降改善に向かい、フランスの工業生産は1930年まで上昇した[41]。

1928年には金為替本位制に復帰したがイギリスが旧平価で復帰したのに対し、フランスはフラン安の新平価で復帰したため経常収支は黒字化し、また金為替本位制に否定的な立場から金の流入政策をとり、対外投資を引き上げ、経常収支の黒字を金で受け取ることを求めた。このフランスの金の吸収はとりわけロンドンの金準備への圧力となった[42]。

フランス経済は世界恐慌の影響を1931年まで逃れる事に成功した[43]。すなわち、フランス植民地金融社の経営危機まで堅調だった。1931年9月21日にイギリスが金本位からいちはやく離脱しポンドの平価切下げ(チープマネー政策)を実施して以降、フランス経済は明確に下降し、すべての指標が恐慌の進行を示した。外国貿易は持ちこたえフランス銀行の金準備はなお増え続けたが、失業は増大し物価は卸売物価も小売物価も著しく低下した。労働時間給はゆるやかに下降を始め、株式相場の崩壊は顕著であった。1931年7月に始められた原料と食料品に対する輸入数量割当制度が、イギリスの金本位離脱に続く6ヶ月間にさらに拡大され、1932年2月にはフランスで小麦粉に使用される小麦の90%が国内産であることを義務付ける法案が成立した[44]。

1935年5月、仏ソ相互援助条約を締結。そしてコミンテルンの指導を受けたレオン・ブルム人民戦線内閣を組閣する。人民戦線内閣は当初平価切り下げを渋ったが、やがて物価の不安定なまま実施して国際連盟から失策を指摘された[41]。

ドイツ

ヴァイマル共和政時代のドイツは第一次世界大戦の敗戦で連合国から巨額の賠償金を請求され、フランスのルール占領にともなうハイパーインフレーションにより、従来の賠償金徴収体制が崩壊したことは明らかとなった。このためアメリカを賠償金支払いプロセスに参加させることで円滑な支払いが可能になり、またアメリカをはじめとする外国資本がドイツに導入され、ドイツ経済は回復傾向が続いていた。

しかし大恐慌によってドイツ経済は深刻な状態へ陥った。アメリカ資本は次々と撤退し、復興しかけていた経済は一気にどん底に突き落とされた。失業率は40パーセント以上に達し銀行や有力企業が次々倒産、大量の失業者が街に溢れ国内経済は破綻状態となる。さらに1931年3月23日に、ドイツがオーストリアと締結した関税同盟をヴェルサイユ条約違反だと非難したフランスが、制裁としてオーストリアから資本を引き揚げたことがきっかけとなりオーストリア最大の銀行クレジット・アンシュタットが破綻したことは欧州全体に深刻な金融危機をもたらした。さらに賠償問題を解決するため、新たに検討されたヤング案に対する反発は、国家社会主義ドイツ労働者党(ナチス)の躍進をもたらした。ハインリヒ・ブリューニング首相はこの危機にデフレーション政策で対応しようとしたため、かえって経済危機は深刻となった。ブリューニングが解任された後のフランツ・フォン・パーペン内閣とクルト・フォン・シュライヒャー内閣では、雇用拡大政策による経済安定化を図ろうとしたが、政権基盤が不安定であったために十分な成果を上げられないまま退陣した。

1933年、1月30日ヒンデンブルク大統領はヒトラーを首相に任命した。ヒトラーらとナチ党は、ドイツ国会議事堂放火事件を口実にドイツ共産党やドイツ社会民主党を弾圧し、ドイツ国内の権力を掌握した(ナチ党の権力掌握)。この間、前内閣で採用された雇用拡大政策と、6月からの第一次ラインハルト計画、9月からのアウトバーンの建設、秘密再軍備などで失業者は急速に減少した。ドイツの恐慌からの回復はイギリスやアメリカに比べても極めて早く、同時代人の注目を集めた[45]。これらの資金はメフォ手形などの手形を利用する特殊なものであった。しかしヒトラーにとって経済政策は「すべてを軍に」向かわせるためのものであり(ナチス・ドイツの経済)[46]、1936年から開始された第二次四カ年計画では自給自足経済(閉鎖経済)体制と、さらなる軍備拡大が継続された。チェコスロバキア問題などの軍事行動で政府の債務はふくらみ、1938年には2度支払い不能になる事態となった[47]。インフレ圧力が再び強まる中、拡張政策が継続されることになる[47]。

ソ連

ソ連は共産主義国家だったため、主要国の中でただ一国、世界恐慌の影響を全く受けず非常に高い経済成長を続け、1930年にはGDP2523.3億ドルでイギリスを超えて世界第2の経済大国になった[48]。以後、スターリンの推進する五カ年計画で着々と工業化を進めていった。ソビエトのプロパガンダもあり、自由主義諸国の研究者の中には社会主義型の計画経済に希望を見出す者も多く出たが、実際にはホロドモールや食糧の徴発でポーランドに脱出するロシア人の漸次増加が起きていた。極東・シベリア開発には政権により意図的に作り上げられた「にわか囚人」が大量に動員された[49]。

世界各国が大恐慌に苦しむ中、計画経済で経済発展を続けるソ連(ソビエト社会主義共和国連邦)とヨシフ・スターリン書記長の神格化傾向が進んだ。大恐慌下で救いを求める人々の一部は共産主義に希望的な経済体制を夢見た。特に英国の支配階級で裏切りが続出した事は冷戦時代に大きな意味を持った[50]。

日本

1929年2月に金本位制に復帰したばかりの日本は色々な思惑から、世界経済混乱の中で正貨を流出させた[注釈 15]。

第一次世界大戦の戦勝国の1国となったものの、その後の恐慌、関東大震災、昭和金融恐慌(昭和恐慌)によって弱体化していた日本経済は、世界恐慌の発生とほぼ同時期に行った金解禁の影響に直撃され、それまで主にアメリカ向けに頼っていた生糸の輸出が急激に落ち込み、危機的状況に陥る。株の暴落により、都市部では多くの会社が倒産し就職できない者や失業者があふれた(『大学は出たけれど』)。恐慌発生の当初は金解禁の影響から深刻なデフレが発生し、農作物(特に繭)は売れ行きが落ち価格が低下した。1935年まで続いた冷害・凶作、昭和三陸津波のために疲弊した農村では娘を売る身売りや欠食児童が急増した。1935年に公共土木事業が打ち切られ、生活できなくなり大陸へ渡る人々も増えた(昭和農業恐慌)。

高橋是清蔵相による積極的な歳出拡大(一時的軍拡を含む)や1932年より始まる農山漁村経済更生運動(自力更生運動)、1931年12月17日の金兌換の停止による円相場の下落もあり、インドなどアジア地域を中心とした輸出により1932年には欧米諸国に先駆けて景気回復を遂げたが、欧米諸国との貿易摩擦が起こった。1932年8月にはイギリス連邦のブロック政策(イギリス連邦経済会議によるオタワ協定)による高関税政策が開始されインド・イギリスブロックから事実上締め出されたことから、日本の統治下となっていた台湾や、日本の支援を受け建国されたばかりの満州国などアジア(円ブロック)が貿易の対象となり、重工業化へ向けた官民一体の経済体制転換を打ち出す。日中戦争がはじまった1937年には重工業の比率が軽工業を上回った。さらには1940年には鉱工業生産・国民所得が恐慌前の2倍以上となり、太平洋戦争におけるイギリスやアメリカ、オーストラリアなどに対する優勢が続いていた1942年夏まで景気拡大が続いた。ただし戦時下の統制経済下であり、生活物資不足となっていた。

1931年12月の高橋蔵相就任以来、積極的な財政支出政策(ケインズ政策)により日本の経済活動は順調に回復を見せたが1935年頃には赤字国債増発にともなうインフレ傾向が明確になりはじめ、昭和11年(1936年)年度予算編成は財政史上でも特筆される異様なものとなった。高橋(岡田内閣)は公債漸減政策を基本方針とした予算編成方針を1935年6月25日に閣議了解を取り付けたものの、軍部の熾烈な反発にあい、大蔵省の公債追加発行はしないとの方針は維持されたものの特別会計その他の組み換えで大幅な軍備増強予算となった。結局この予算は議会に提出されたものの、翌1936年1月21日に内閣不信任案が提出され議会が解散し不成立となった。実行予算準備中の2月26日に二・二六事件が発生し高橋の公債漸減主義は放棄されることになった[51]。

経済政策では1931年(昭和6年7月公布)の重要産業統制法による不況カルテルにより、中小産業による業界団体の設立を助成し、購買力を付与することで企業の存続や雇用の安定をはかった。また大企業を中心に合理化や統廃合が進んだ。重要産業統制法はドイツの「経済統制法」(1919年)をもとに包括的立法として制定され、同様の政策はイタリアの「強制カルテル設立法」(1932年)、ドイツの「カルテル法」(1933年)、米国の「全国産業復興法」(1933年)などがある。1930年代には数多くの大規模プロジェクトが実施された[52][53][54][55][56][57][58][59][60][61]。

中華民国

中国は当時南京国民政府の成立(1928年)当初であり、清朝以来の幣両制を元制に移行させつつある段階であった。中国の主要な港湾はすべてイギリスにより支配されており、関税自主権を持たない状況にあった。

中国は銀元を用いる最後の銀本位制採用国であった。世界恐慌で銀価格が暴落し輸入商品の価格を騰貴させたが、世界では銀需要国として銀相場が比較的高かったので世界中の銀が中国へ流れ込み(1929年から1931年に3.4億元)さらに物価を上昇させ、農村から経済を破壊してゆき、やがて工業製品も売れなくなっていった[62]。

1931年9月に立て続けに発生した満州事変とイギリスの金本位制度離脱は中国の経済にとって負の画期であり、国際交易ではそれまでの銀流入傾向が流出に転じ、物価の下落や商工業・海外貿易の縮小に見舞われた。

ここでアメリカのトマス附属書が影響する。アメリカが銀の法定備蓄を開始すると(Silver Purchase Act of 1934)、国際市場での銀価格は急騰した。中国から大量の銀が流出し、国内金利は高騰した。そして物価が下落したり、銀行が倒産したりした。

世界恐慌期の各国工業生産の推移

| 年 | アメリカ | イギリス | フランス | ドイツ | 日本 | ソ連 |

|---|---|---|---|---|---|---|

| 1928年 | 93 | 94 | 92 | 99 | 90 | 79 |

| 1929年 | 100 | 100 | 100 | 100 | 100 | 100 |

| 1930年 | 81 | 92 | 100 | 86 | 95 | 131 |

| 1931年 | 68 | 84 | 86 | 68 | 92 | 161 |

| 1932年 | 54 | 84 | 72 | 53 | 98 | 183 |

| 1933年 | 64 | 88 | 81 | 61 | 113 | 196 |

| 1934年 | 66 | 99 | 75 | 80 | 128 | 238 |

| 1935年 | 76 | 106 | 73 | 94 | 142 | 293 |

(1929年=100)[要出典]

世界恐慌前後の各国貨幣用金の分布状況の推移

| 年 | アメリカ | イギリス | フランス | ドイツ | 日本 | 世界総計 |

|---|---|---|---|---|---|---|

| 1925年末 | 4,399 | 814 | 978 | 316 | 576 | 10,244 |

| 1926年末 | 4,492 | 845 | 978 | 464 | 562 | 10,496 |

| 1927年末 | 4,379 | 842 | 977 | 471 | 542 | 10,602 |

| 1928年末 | 4,141 | 836 | 1,271 | 676 | 541 | 11,052 |

| 1929年末 | 4,284 | 791 | 1,641 | 569 | 542 | 11,272 |

| 1930年末 | 4,593 | 792 | 2,099 | 552 | 412 | 11,756 |

| 1931年6月 | 4,956 | 865 | 2,212 | 359 | 424 | 12,078 |

単位:100万ドル、イギリスは連合王国およびアイルランド含む。 (出典:League of Nations,Statistical Year Book,1931-2,pp.266-9)[63]

社会科学における解釈とその影響

政治経済学

世界恐慌は「基軸通貨交替」「覇権国交替」に伴う当然の、あるいは必然的な事態と考えられる。英仏を中心とする世界体制が第一次世界大戦で崩れ、米国が覇権国になる途中の出来事であった。世界の富を集めた結果として世界的に通貨が必要であったが、金本位制のもとで通貨創造が出来ない各国は米国からの資金還流を待つしかなかった。しかし米国には覇権国の責任を受ける準備が出来ておらず、国際連盟には参加せず、ドイツなどの経済的苦境を放置した。さらに「真正手形説によるデフレ政策」を取り、米国の繁栄を世界各国に分かち合うことがなかったため、世界各国の経済的苦境が結局米国自身に跳ね返った。貨幣収縮によって米国の生産量に見合うだけの支払うべき資金(有効需要)がどこにもないからである。米国はインフレを受容して、その本位金保有高以上の資金創造を海外に投資することで国際分業を促進しなければならない立場にありながら、むしろ投資資金を引き上げる事で世界各国の流動性を枯渇させた。モンロー主義(孤立主義)が優勢で、ウッドロウ・ウィルソンの国際主義ではなかった。第一次世界大戦の参戦も、ルシタニア号事件とツィンメルマン電報事件が必要であった。第一次世界大戦後でさえ、ウィルソンが設立に尽力した平和のための国際組織「国際連盟」には上院の反対で参加できなかった。

レンテンマルクを発行しドイツの天文学的インフレ(レンテンマルク発行直前で1$=4兆2000億マルク)[注釈 16]を収束させたワイマール共和国のグスタフ・シュトレーゼマンの功績は結局彼の死とともに水泡に帰し、国家社会主義ドイツ労働者党(ナチス)の勃興を促した。

軍事ケインズ主義を取ったドイツ・イタリア・日本などが急速に復興し、米国のニューディール政策は景気の回復に結び付くには小さすぎたため、状況を好転させたが完全に癒すには至らなかった。ニューディールはケインズ主義の需要喚起策の成功と考えられ、事実、状況を好転させたが、「真正手形説」のFRBが貨幣発行を金準備にあわせて、激しくマネーサプライを削った悪影響を完全に消去するに充分な、財政・金融拡張政策は組まれなかった。ケインズ自身も自覚していたように、戦争と戦時国債発行によるマネーサプライが強力に余剰生産力を解消したのである。そういう意味でも「デフレ的」な「真正手形説論者」によって1929年に始まった世界恐慌は第二次世界大戦の素地を作ったと言える。事実、ニューディールは世界経済の需給ギャップを埋めるにはあまりにも小さく、財政出動に慎重でありすぎ、期間も十分ではなかった。アメリカは第二次世界大戦によってようやく後先を考えない政府支出を始め、国民もまた強力に政策を支持したことによりようやく不況から脱却し、飛躍するのである(参照:軍事ケインズ主義)。

経済学

マルクス経済学では、資本主義諸国の経済の有機的連関によって、資本主義経済の矛盾も世界的に爆発的に広がる危険性を持つという[64]。当時は「市場は自身で調整を行う機能を持っており、政府の介入は極力すべきではない」という自由放任主義の考え方が主流であった。また、オーストリア学派などによって大恐慌は蓄積した市場の歪みを調整するための不可避の現象であるという見方もなされた。しかし、このような考え方では1930年代に世界が直面した大恐慌を説明し世界経済を救い上げる手立てを提供することができず、新しい経済理論が求められた。

行政府による財政出動による経済刺激策はフランス革命前後の啓蒙思想の頃から盛んに議論されてきた論題であったが、古典派経済学の過少消費説への勝利以降、政府の介入は民間の経済活動を圧迫するだけであるとの考えが通説となった(クラウディングアウト)。大恐慌の発生以降、再びこの論題がアメリカおよびイギリスで盛んに論議され、アメリカでは共和党のフーバー政権が赤字財政と国債発行に反対し、均衡予算主義のためにクラウディングアウトの議論を援用した。また、イギリスでは保守党政権下の財務省が同様の理論でジョン・メイナード・ケインズの立案になる自由党の提案と対立した。

ケインズは『雇用・利子および貨幣の一般理論』(1936年)の中で、政府による財政出動によって、失われた雇用の創出と有効需要の創出が可能であり、投資の増加が所得の増加量を決定するという乗数理論に基づき、減税・公共投資などの政策により投資を増大させるように仕向けることで、回復可能であることを示した。また経済学的により重要な貢献は、通貨の価値を金塊から切り離し、物価と金融市場の需給(名目金利)に通貨の価値を直接むすびつける管理通貨制度の有効性を論証してみせた点にある。後者の理論的価値についてはアメリカ議会や国際会議では十分に理解されず、ケインズの提唱するバンコールは採用されず、戦後の国際通貨体制は金塊との兌換を保証されたドルを機軸とし各国通貨がそれにリンクするブレトンウッズ体制が採用される。

反ケインジアンの筆頭とされるマネタリストのミルトン・フリードマンは、ニューディール政策が直接雇用創出を行ったことは緊急時の対応として評価するものの、物価と賃金を固定したことは適切ではなかったとしている[65]。

脚注

注釈

- ^ 1924年からの世界農業恐慌は、主にグローバルな生産力向上(ハーバー・ボッシュ法)がもたらした。小麦だけでなくあらゆる農産物の価格が慢性的に下落したが、羊毛・綿花・生糸のような繊維も例外ではなかった。合衆国の場合、カナダ中央部に開拓された穀倉地帯との競争が直接に作物の市場価格を下げた。欧州でも農業は相当てこ入れされたが、それは1923年ローザンヌ条約でオスマン債務管理局がなくなったので、新たに収益源を開拓したのだった。ユーゴスラビアは関税で保護され1930年まで競争力を維持した。繭価の下落は昭和農業恐慌にもつながった。

- ^ デビットシステムは、営業地域を地区に分割して地区ごとに外務員を配置する営業戦略である。

- ^ 靴磨きの少年の名前はパット・ボローニャという。このエピソードはバブルの本質を表しているが、事実関係は明らかでない。ジョセフがいつどこで述べたかも不明である。株価暴落には仕掛け人がおりジョセフが関係者であるという説は根強い。息子であり大統領であるJFKの妻ジャクリーヌの実家ブビエ家も大恐慌前に売り抜けた証券取引人であり、これがこの疑惑を強化している。後にジョセフが初代証券取引委員会(SEC)委員長となって辣腕で証券業界を取り締まり、政界進出を果たしたことも疑いを深めている。なお、ケネディと並ぶ当時の投機屋としてジェシー・リバモアが知られている。

- ^ これは5日前に続く記録更新であり、以後1969年まで破られなかった。

- ^ ダウ平均で12%

- ^ これは当時のアメリカ合衆国連邦政府年間予算の10倍に相当し、アメリカが第一次世界大戦に費やした総戦費をも遥かに上回った。

- ^ パリ連合銀行とも。1906-1910年の間、露清銀行と合併した北方銀行に資本参加していた。戦後、ロスチャイルドと原子力企業COFINATOME を支配した。1970年代、スエズ金融が商工信用銀行を支配する代わりに、パリバが自身の傘下となったばかりのクレディ・デュ・ノルへユニオン・パリジェンヌを吸収した。クレディ・デュ・ノルは元々ソシエテ・ジェネラルが支配していた。1997年から再びソシエテ・ジェネラルが支配している。

- ^ ウォルムズ銀行は英名。フランス語ではヴォルム銀行。第二次世界大戦中ヴィシー政権と癒着した。戦後ミッテランが出るまで国有化されなかった。

- ^ 同名の父親(1844-1907) は、オスマン銀行の監査(1874-1877) とソシエテ・ジェネラルの重役(1880-1890) を務めた。

- ^ 名前がSOFFOと似たSociete Financiere pour les Pays d'Outre-mer (SFOM) はスイス銀行のシンジケートで、15のアフリカ系銀行を傘下に収めた。SFOM には、ランベール、コメルツ銀行、バンカメなどが参加している。ランベールの参加事実は出典が出せる。[21]

- ^ ブロック経済は自前の植民地経済圏を保持していた大国が採った対応策の一つ。帝国主義論によれば「植民地獲得競争で後れを取っていたドイツ・イタリア・日本の対外拡張主義暴発の要因となる」と説明されナチスの生存圏理論が引き合いに出されるが、時間軸上では枢軸国の海外進出政策とブロック経済は必ずしも因果関係や前後関係にない。

- ^ 当時の大経済学者アーヴィング・フィッシャーエール大学教授の所論でもあった

- ^ 金本位制による通貨で現在価値で約40兆5千億円

- ^ 家畜、農産物、工業製品などで、ドイツは約450億金マルクと算定していた。

- ^ 金解禁は1930年1月から1931年12月10日まで。当時金価格は1トロイオンス$20.67、4.25スターリングポンドであった。戦後はニクソンショックまで1トロイオンスあたり$35の固定相場である。今1トロイオンスの地金は約8万円なので、$1億=現在金価値約4000億円相当と考えられる(2008年10月現在)。ただし、当時の経済規模を考えると10倍以上のインパクトがあったと思われる。

- ^ 世界最悪のインフレは1946年に10垓(がい=京の1万倍、兆の1億倍)ペンゴ紙幣が発行されたハンガリーである。10億兆ペンゴ=10垓(がい)ペンゴ=1×10の21乗ペンゴ=1,000,000,000,000,000,000,000 ゼロが21個も並ぶ。実物写真

出典

- ^ 麻木久仁子・田村秀男・田中秀臣 『日本建替論 〔100兆円の余剰資金を動員せよ!〕』 藤原書店、2012年、48頁。

- ^ 広辞苑

- ^ 有斐閣『経済辞典』p.414

- ^ 不破哲三『『資本論』全三部を読む 』p.45

- ^ 不破哲三『二十一世紀と「科学の目」』p.53

- ^ http://m-words.jp/w/E4B896E7958CE68190E6858C.html

- ^ The Great Depression

- ^ H.F.Williamson, et al., "The American Petroleum Industry", Vol. 2, The Age of Energy 1899-1959, Northern Univ. Press, 1963, pp.510, 728.

- ^ a b 片桐謙 『アメリカのモーゲージ金融』 日本経済評論社 1995年 第2章

- ^ a b c d e 小林真之 両大戦間期のアメリカ投資信託 季刊北海学園大学経済論集 60(4), 2013年3月30日

- ^ 堺雄一 『アメリカ私募証券市場の発展と構造』 有斐閣 1993年 134頁

- ^ 堺雄一 前掲書 1993年 99-101頁

- ^ 堺 1993年 107頁

- ^ 堺 1993年 115頁

- ^ 国際連盟主催の、ジェノア会議につぐ第2回大会。World Economic Conference of 1927

- ^ 安保哲夫 『戦間期アメリカの対外投資』 東京大学出版会 1984年 133頁 発行額は1929年50億ドル強に落ち込んでしまう。

- ^ John Kenneth Galbraith, The Great Crash 1929, Houghton Mifflin Company, 1954, pp.3-7; Frederick Lewis Allen, Only Yesterday, Perennial Library Harper and Row, Publishers, 1931, Chapter 11.

- ^ ニューヨーク・タイムズ。金融機関名が出ている検索画面 記事のメインページ ちなみにCZARとはツァーリを意味する。フランクリン・ルーズベルトとマクシム・リトヴィノフによる1933年の米ソ国交回復が落としどころになったと見られる。

- ^ a b Les entreprises coloniales francaises, "SOCIÉTÉ FINANCIÈRE FRANÇAISE ET COLONIALE(SFFC)(1930-1949)", Mise en ligne: 15 avril 2014. Dernière modification: 9 janvier 2016.

- ^ Les entreprises coloniales francaises, "LA SFFC-SOFFO EN INDOCHINE", Mise en ligne: 30 septembre 2014. Dernière modification: 16 mai 2016.

- ^ Handbook on the History of European Banks, Edward Elgar, 1994, p.76.

- ^ Creditanstalt, クレディ・アンシュタルトとも。

- ^ Ben S. Bernanke "The Macroeconomics of the Great Depression: A Comparative Approach," Journal of Money, Credit, and Banking, 27(1), 1995.

- ^ US DoC>Bureau of Economic Analysis>National Economic Accounts>Interactive Table Home>Table Selection>View Table

- ^ a b オフィステクスト・三菱総合研究所政策経済研究センター 『手にとるように経済がわかる本』 かんき出版、2009年、46頁。

- ^ US DoL>Bureau of Labor Statistics>Publications>Compensation and Working Conditions

- ^ 7段落に詳細。ワシントン大学 The Banking Crisis of 1933:Seattle’s Survival during the Great Depression Bank Closures

- ^ 朝日新聞「天声人声」2015年8月26日[1]

- ^ a b 河邑厚徳 『エンデの遺言 根源からお金を問うこと』 NHK出版 2007年 188-190頁

- ^ Whitehouse>OMB>Historical Tables>24page Table 1.2 SUMMARY OF RECEIPTS, OUTLAYS, AND SURPLUSES OR DEFICITS AS PERCENTAGES OF GDP 1930–2017

- ^ The Economist:1930年代の教訓:行く手に潜む落とし穴

- ^ The Economist:1930年代の教訓:行く手に潜む落とし穴

- ^ a b 中村政則『昭和の歴史 第2巻』小学館 1994年

- ^ 毎日新聞社「週刊エコノミスト」1998年6月30日号「恐慌から回復への政策」林敏彦[2][3]

- ^ International data from van Zanden, Bolt. “economic growth in the world economic between AD 1 and 2010”. 2013年3月24日閲覧。. Gold dates culled from historical sources, principally Eichengreen, Barry (1992). Golden Fetters: The Gold Standard and the Great Depression, 1919–1939. New York: Oxford University Press. ISBN 0-19-506431-3

- ^ 基軸通貨ポンドの衰退過程に関する実証的研究(平成14年度~平成16年度科学研究費補助金研究成果報告書)金井雄一(名古屋大学大学院経済学研究科教授)[4]PDF-P.9以降

- ^ 浜矩子 「ザ・シティ 金融大冒険物語 第18回 シティから金が消えた日」 エコノミスト 2009年2月24日 71頁

- ^ 『ウォール街の崩壊』講談社

- ^ 「ルール地方案内」在デュッセルドルフ日本国総領事館2009年7月[5]PDF-P.5

- ^ 林昭男「<論説>第1次大戦後におけるフランスのインフレーションと通貨政策」『商學討究』第25巻第4号、小樽商科大学、1975年3月30日、23-44頁、NAID 110000231164。

- ^ a b 竹岡敬温 「世界恐慌と経済政策 フランスの経験」 經濟史研究 14 27-46頁 2011年1月

- ^ 「金本位制・国際通貨制度とケインズ」松川周二(立命館経済学56巻特別号8)[6]PDF-P.14

- ^ 和多則明「世界恐慌期フランスにおける経済政策の機能」『Etudes francaises』第19巻、大阪外国語大学、1983年6月25日、93-105頁、NAID 110006178922。

- ^ 竹岡敬温「世界恐慌と1929-1931年のフランス経済」『經濟學論究』第52巻、関西学院大学、1999年9月19日、1-37頁、NAID 110000405989。

- ^ 川瀬泰史 2005, pp. 23.

- ^ 川瀬泰史 2005, pp. 30.

- ^ a b 大島通義「「危機」の年(1938年)の財政過程 : 国防軍財政を中心として」(PDF)『三田学会雑誌』80(6)、慶應義塾経済学会、1988年、547(1)-577(31)、NAID 120005350373。

- ^ OECD『Monitoring The World Economy 1820 - 1992』 17 Aug 1995

- ^ 「トランスボーダーの人流:1930 年代初頭ロシア極東から北海道に避難・脱出した事件を中心に」倉田有佳[7]

- ^ アンドリュー・ボイル著「裏切りの季節」 Climate of Treason

- ^ 「財務省今昔物語4」寺井順一(財務総合政策研究所主任調査官)[8][9]

- ^ 中島直人、西村幸夫「1930年代前半における都市美協会による「都市美委員会」設置の提案に関する研究」『日本建築学会計画系論文集』第557号、社団法人日本建築学会、2002年7月30日、241-248頁、NAID 110004081720。

- ^ 寺岡寛「平沢照雄 『大恐慌期日本の経済統制』 日本経済評論社 2001年」『中京経営研究』第12巻第2号、中京大学、2003年2月、275-284頁、NAID 110006604442。

- ^ 新保博彦「戦前日本の海外での企業活動」『大阪産業大学経済論集』第9巻第2号、大阪産業大学、2008年2月、121-153頁、NAID 110006959366。

- ^ 平沢照雄「1930年代日本における中小工業統制と産業協力活動 : 電球硝子工業の事例」『歴史と経済』第50巻第1号、政治経済学・経済史学会、2007年10月30日、1-14頁、NAID 110006420230。

- ^ 加藤道也「戦間期日本における失業問題と金融政策」『大阪産業大学経済論集』第9巻第1号、大阪産業大学、2007年10月、37-60頁、NAID 110006959361。

- ^ 石田潤一郎、金珠也「9161 朝鮮都市経営株式会社の事業概要-設立期を中心に : 朝鮮都市経営会社の住宅地開発に関する研究 その1(都市史:アジア,建築歴史・意匠)」『学術講演梗概集. F-2, 建築歴史・意匠』第2007巻、社団法人日本建築学会、2007年7月31日、321-322頁、NAID 110006643183。

- ^ 高宇「「水産工業」戦略の展開(上) : 日本食料工業の場合」『立教経済学研究』第61巻第1号、立教大学、2007年7月10日、103-118頁、NAID 110006378381。

- ^ 小堀聡「戦間期日本におけるエネルギー節約政策の展開 : 燃焼指導に着目して」『歴史と経済』第49巻第3号、政治経済学・経済史学会、2007年4月30日、48-64頁、NAID 110007030257。

- ^ 北川勝彦「1930年代における日本のモロッコ貿易をめぐる諸問題 : 外務省記録を中心にして」『關西大學經済論集』第56巻第1号、関西大学、2006年6月15日、53-75頁、NAID 110006159102。

- ^ 東京国際空港、あじあ号、冷凍食品、霞ヶ浦干拓、東京緑地計画協議会、白水溜池堰堤

- ^ 島一郎 「世界恐慌と中国製糸工業」 経済学論叢 21(5・6) 28-83頁 1973年11月

- ^ 直接の引用は「現代経済学全集第28巻」金本位制と世界恐慌 高垣虎次郎(日本評論社 昭和7年10月25日発行)

- ^ 有斐閣『経済辞典』p.414

- ^ The Boston Globe "Nobel laureate economist Milton Friedman dies at 94" 2006-11-16

参考文献

(日本語訳があるもの)

- ポール・アードマン著 竹内宏監訳 『ポール・アードマンのマネー大予言』 東洋経済新報社、1984年。

- ゴードン・トマス マックス・モーガン=ウィッツ著 常盤新平監訳 『アメリカの死んだ日』(改題『ウォール街の崩壊』) 講談社学術文庫、1979年。(英国人記者チームによる歴史検証シリーズの一冊 。中心人物は世界最大の銀行だったバンクオブアメリカの創始者A・P・ジャンニーニ(en:Amadeo Giannini)など。一般市民の様子もいきいきとして描かれている)

- F・L・アレン著 藤久ミネ訳 『オンリーイエスタディ--1920年代・アメリカ』(原著1931年) ちくま文庫、1993年。(ハーパーズ誌の編集者、実地ルポと分析。米国での古典)

- ジョン・ケネス・ガルブレイス著 鈴木哲太郎訳 『バブルの物語』 ダイヤモンド社、1991年。(一般向け歴史検証。世界最古のバブルと言われるオランダの「チューリップ投機」や英国の大事件「南海泡沫(southsea bubble)会社事件」について詳しい。目立たない古い薄い英語本がバブル時代に日本語訳された)

- J・K・ガルブレイス著 村井章子訳 『大暴落1929』(原著1954年) 日経BP、1997年初訳、2008年新訳。

- エドワード・チャンセラー著 山岡洋一訳 『バブルの歴史』 日経BP、2000年。

- 石ノ森章太郎 『日本経済入門』 日本経済新聞社、1986年。(漫画によるバブル批判で、多面的に分かりやすく要点を押さえている。大恐慌については上掲『アメリカの死んだ日』からの引用があり、昭和の恐慌については中村本から引用している。一冊本10cm厚とハードカバー分冊がある)

- 中村政則 『昭和の恐慌』 小学館、1982年。(昭和恐慌の様子を多角的に分析。分かりやすい一般向け歴史書。特に経済面からの記述が詳しい。渡辺銀行について青木の証言をそのまま引用)

- 高橋亀吉 森垣淑 『昭和金融恐慌史』 講談社学術文庫、1993年。(原本は清明会出版部、1968年発行。在野の研究者による良書。一時期初学者の必読本だった)

- ピーター・テミン著 猪木武徳 ばん沢歩 山本貴之訳 『大恐慌の教訓』 東洋経済新報社、1994年。(米国の大恐慌の原因を株価暴落ではないなど多角的に検証した古典。専門書)

- "Echoes of the Depression" ,The Economist ,Oct 2nd 2008

- 林敏彦 「経済教室---新たな政策の枠組み必要」 『日本経済新聞』 平成20年10月10日版。PDF原文(「1929年のNY株式暴落が米国の大恐慌の原因だったわけではない」)

- ティモシー・S・グリーン著 氷川秀男 石川博文訳 『金の世界』 金融財政事情研究会、1968年。(金本位制の基礎知識が得られる。経済危機で注目される金についての一般的解説本。再版されて内容が薄められた分わかりやすくなった)

- 北原道貫「金融恐慌史概観 : 日本の事例を中心として(小竹豊治教授退任記念号)」『三田商学研究』第19巻第4号、慶應義塾大学、1976年10月30日、136-147頁、NAID 110002555444。

- 大恐慌期のデフレーションとその終焉(堀雅博 財務省財務総合政策研究所「フィナンシャル・レビュー」August―2002)[10]

- 基軸通貨ポンドの衰退過程に関する実証的研究(平成14年度~平成16年度科学研究費補助金研究成果報告書)金井雄一(名古屋大学大学院経済学研究科教授)[11]

- 戦間期日本の為替レート変動と輸出 畑瀬真理子(日本銀行金融研究所 金融研究 2002.6)[12]

- 「1929年大恐慌」の謎 関岡正弘(PHP研究所 (2009/1/31) ダイヤモンド社から1989年に刊行されたものを再版)

- 「大恐慌―1929年の記録 」(中公新書 23) – 1963/10 D.A.シャノン著,玉野井 芳郎,清水 知久 訳

- ミルトン・フリードマン アンナ・シュウォーツ著 「米国金融史 7章 大収縮1929~1933」

- 「デフレーションとしての大恐慌」林敏彦(大蔵省財政金融研究所フィナンシャルレビュー1997-11)[13]

- 「戦時賃銀統制に関する研究」三好正巳(立命館経済学第20巻第五・六合併号)[14]

- 「ヒトラー政府初期の雇用創出計画(失業対策)について」阿部正昭(法政大学経済学会28-Mar-2002 法政大学学術機関リポジトリ)[15][16]

- 川瀬泰史「ナチスドイツの経済回復」(PDF)『立教経済学研究』58(4)、立教大学、2005年、NAID 110001139452。

- 大泉英次「ドイツ信用恐慌とブリューニング政策」(PDF)『北海道大學 經濟學研究』26(3)、北海道大学經濟學部、1976年。